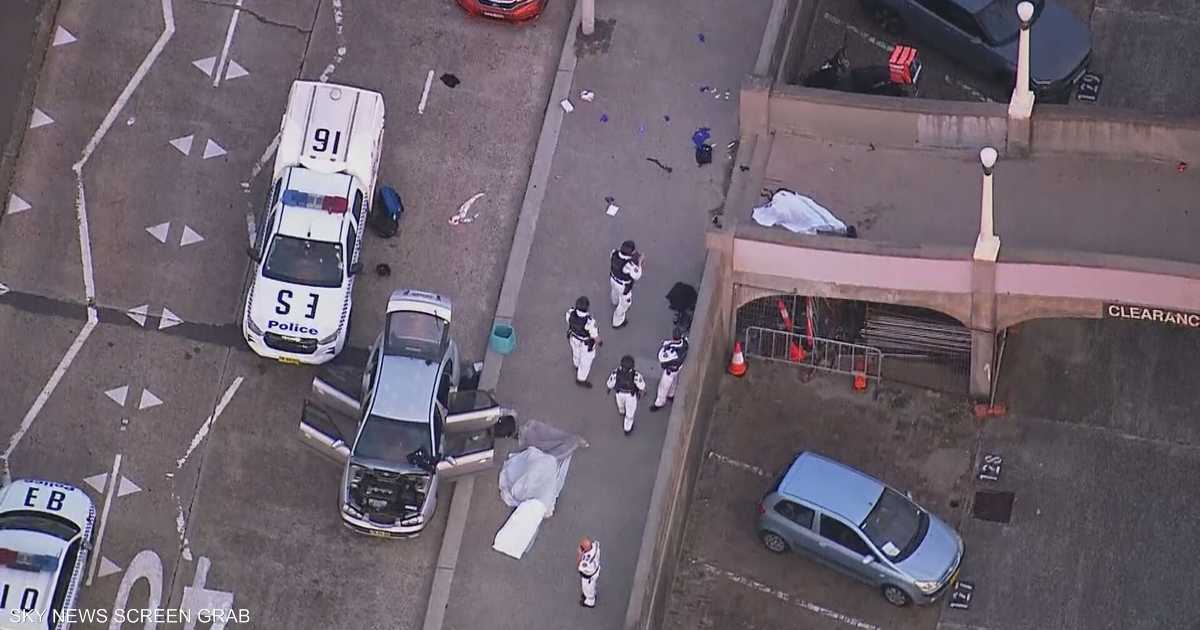

- شجاعته جعلته بطلا قوميا في أستراليا.. من هو أحمد الأحمد؟

- الجالية اليهودية بعد هجوم سيدني: لم نتلقَّ تحذيرا من إسرائيل

- قائد ليفربول: هذا ما أتمناه لصلاح قبل انطلاق كأس أمم إفريقيا

- محمد صلاح: هل كانت تحيته لعائلته بعد الانتهاء من مباراته الأخيرة وداعاً لنادي ليفربول؟

- حرب السودان.. أوروبا بين دعم الإغاثة واحتواء تهديد الإخوان

- السودان.. "تأسيس" يتهم الجيش باستهداف مقر الأمم المتحدة

- غزة تغرق.. مصرع 14 شخصًا جراء الفيضانات وسط أزمة إنسانية خانقة

- هكذا غطى الإعلام الأسترالي هجوم بوندي وأشاد "بالبطل" أحمد الأحمد

- في انتظار فتح معبر رفح.. عالقون بالخارج يبثون شوقهم لغزة

- إسرائيل تؤكد مقتل عنصرين من حزب الله باستهداف جنوب لبنان

- إيطاليا: استراتيجية ترامب الأمنية بمثابة دعوة استيقاظ لأوروبا

- الأمن السوري يعتقل 5 أشخاص على خلفية هجوم تَدمر

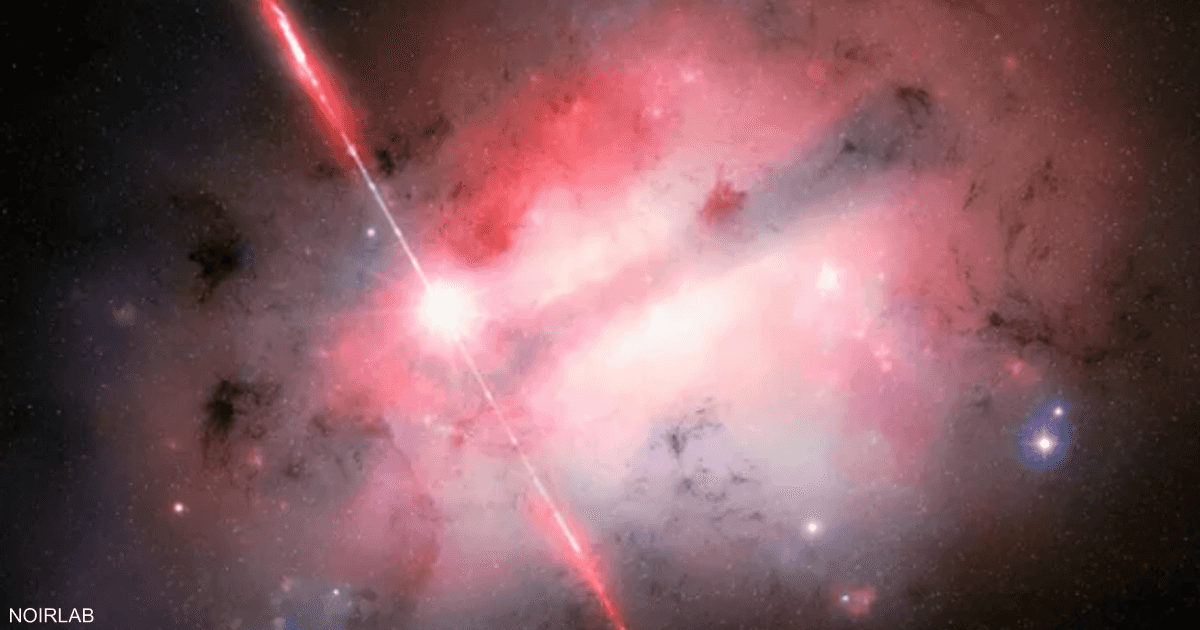

- استمر 7 ساعات.. انفجار غريب في أعماق الفضاء يحير العلماء

- القسام تلوح بالرد.. "اغتيال رائد سعد خرق لوقف النار في غزة"

- مصر.. "قرار عاجل" في واقعة مقتل عروس المنوفية

- قوائم المنتخبات العربية المشاركة في كأس أمم أفريقيا 2025

- أول تعليق من نتنياهو بعد هجوم سيدني.. وهكذا هاجم أستراليا

- القسام تنعى قائد التصنيع العسكري رائد سعد وتعيّن خليفة له

كيف تعيد هندسة قراراتك المالية بعد خفض الفائدة الأميركية؟

قرر مجلس الاحتياطي الفدرالي الأميركي في 10 ديسمبر/كانون الأول 2025 خفض سعر الفائدة الأساسي بمقدار 25 نقطة أساس إلى نطاق 3.50-3.75%، في ثالث خفض متتال خلال العام، وفق ما أوردته صحيفة فايننشال تايمز.

وقالت الصحيفة إن القرار جاء في ظل مؤشرات على تباطؤ نسبي في النشاط الاقتصادي الأميركي، مقابل استمرار الضغوط التضخمية فوق المستوى المستهدف البالغ 2%، مما وضع صانعي السياسة النقدية أمام معادلة شديدة الحساسية بين دعم النمو والحفاظ على استقرار الأسعار.

اقرأ أيضا

list of 2 items* list 1 of 2 أين تستثمر في الذكاء الاصطناعي خلال 2026؟

* list 2 of 2 10 حلول مالية تساعد رواد الأعمال على حماية شركاتهم end of list

من جهتها، قالت وكالة رويترز إن القرار اتُّخذ وسط انقسام داخلي واضح داخل لجنة السوق المفتوحة، حيث صوّت بعض الأعضاء لصالح خفض أكبر، في حين عارض آخرون أي خفض من الأساس، في إشارة إلى تباين عميق في تقييم المخاطر الاقتصادية.

وبينما رحبت الأسواق المالية بالقرار باعتباره إشارة دعم أكدت منصات تحليل مالي -من بينها "إنفستنغ دوت كوم"- أن التأثير الفوري على المستهلكين والشركات يظل متفاوتا وبطيئا في بعض القنوات.

ويحاول هذا التقرير تقديم قراءة تقنية لتداعيات خفض الفائدة، مع طرح حلول عملية تستهدف الأسر ورواد الأعمال، بعيدا عن التفسيرات المبسطة أو التوقعات المفرطة بالتفاؤل.

خلفيات القرار النقدي وحدوده الفعلية

أوضح الاحتياطي الفدرالي في بيانه الرسمي أن خفض الفائدة يعكس تباطؤ وتيرة التوظيف وتراجع زخم الطلب الاستهلاكي، لكنه شدد في الوقت نفسه على أن التضخم لا يزال أعلى من المستوى المستهدف، وفق ما نقلته "فايننشال تايمز".

مصدر الصورة

مصدر الصورة

وبحسب الصحيفة، قال رئيس الاحتياطي الفدرالي جيروم باول إن البنك المركزي لا يرى نفسه في بداية دورة تيسير نقدي طويلة، بل في مرحلة "ضبط دقيق" تستند بالكامل إلى البيانات الاقتصادية الواردة.

وأضافت وكالة رويترز أن التوقعات المحدثة لأعضاء اللجنة تشير إلى احتمال خفض محدود إضافي خلال عام 2026، مع بقاء الفائدة عند مستويات تُعد تقييدية نسبيا مقارنة بمتوسطات ما قبل الجائحة.

ويعكس الانقسام داخل اللجنة -وفق محللين نقلت عنهم الوكالة- اختلافا في قراءة مخاطر التضخم من جهة، ومخاطر التباطؤ الاقتصادي من جهة أخرى، وهو ما يحد من قدرة الأسواق على التسعير المسبق لمسار السياسة النقدية.

وبالتالي، فإن خفض الفائدة الحالي يُفهم تقنيا كإجراء وقائي محدود الأثر، لا كتحول جذري في بيئة التمويل.

تداعيات خفض الفائدة على الأسر.. بين الدين والسيولة

وقالت وكالة رويترز إن الأثر الأسرع لخفض الفائدة يظهر في أدوات الدين متغيرة السعر، مثل بطاقات الائتمان والقروض المرتبطة بسعر الفائدة الأساسي، حيث تبدأ بعض المؤسسات المالية بتعديل أسعارها خلال أسابيع.

وأوضح مات شولتس كبير محللي التمويل الاستهلاكي في منصة "ليندينغ تري" في تصريحات نقلتها الوكالة أن:

* التخفيضات المتتالية باتت تُترجم وفورات حقيقية، لكنها لا تزال محدودة مقارنة بمستويات الفائدة المرتفعة التي سبقتها.

* الاستخدام الأمثل لهذه الوفورات يتمثل في تسريع سداد الديون وتقليص الأعباء المالية المستقبلية، لا في توسيع الاستهلاك أو زيادة الاعتماد على الائتمان.

أما في ما يتعلق بالرهون العقارية فأشارت منصة "إنفستنغ دوت كوم" إلى أن أسعار الفائدة على القروض السكنية لا تتحرك بالضرورة بالتوازي مع قرارات الاحتياطي الفدرالي، إذ تتأثر أيضا بعوائد سندات الخزانة وتوقعات التضخم طويلة الأجل.

وبناء عليه، ينصح الخبراء الأسر بإجراء حسابات دقيقة قبل الإقدام على إعادة التمويل، وتشمل الرسوم وفترة الاسترداد، مع الحفاظ على مستويات كافية من السيولة تحسبا لتراجع عوائد الادخار.

مصدر الصورة

مصدر الصورة

رواد الأعمال بين فرصة خفض التكلفة ومخاطر الإفراط

بالنسبة لقطاع الأعمال ترى صحيفة فايننشال تايمز:

* أن خفض الفائدة يخفف جزئيا تكلفة رأس المال.

وفي الإطار التحليلي، فإن هذا التخفيف النسبي في تكلفة الاقتراض قد يسهم في إعادة تقييم بعض المشاريع المؤجلة أو تسهيل إعادة هيكلة الديون القائمة، لكن دون أن يشكل بالضرورة أساسا لتوسع استثماري واسع أو لرفع مستويات المخاطرة.

* حذرت الصحيفة من أن الإشارات الصادرة عن الاحتياطي الفدرالي لا تدعم افتراض انخفاض سريع ومستمر في أسعار الفائدة، مما يستدعي قدرا عاليا من الحذر في القرارات الاستثمارية.

أما وكالة رويترز فأشارت إلى أن:

* الشركات الصغيرة والمتوسطة تواجه بيئة تمويلية أقل تشددا مقارنة بالعامين السابقين، لكنها لا تزال مطالبة بإدارة مخاطر الطلب وتكاليف التشغيل في ظل حالة عدم اليقين الاقتصادي.

* ينصح خبراء نقلت عنهم الوكالة بمواءمة آجال الديون مع التدفقات النقدية المتوقعة، وعدم الاعتماد المفرط على التمويل قصير الأجل، حتى مع تراجع تكلفته.

وبحسب خبراء، فإن استثمار وفورات الفائدة في تحسين الكفاءة والإنتاجية بدل التوسع السريع، باعتباره الخيار الأكثر استدامة في المرحلة الحالية.

قراءة تحليلية للمخاطر والفرص المستقبلية

ورغم خفض الفائدة فإن منصة "إنفستنغ دوت كوم" تؤكد أن التضخم لا يزال الخطر الأكبر الذي يقيد هامش المناورة أمام الاحتياطي الفدرالي، ولا سيما في ظل اضطرابات التجارة العالمية والضغوط الجيوسياسية.

مصدر الصورة

مصدر الصورة

وأضافت المنصة أن أي ارتفاع مفاجئ في أسعار الطاقة أو السلع قد يعيد إشعال المخاوف التضخمية، ويدفع البنك المركزي إلى التريث أو حتى عكس مسار التيسير.

وبالنسبة للأسر تمثل هذه البيئة:

* فرصة لإعادة هيكلة أوضاعها المالية وتعزيز مرونتها بدل الرهان على استمرار انخفاض تكلفة الاقتراض.

* أما رواد الأعمال فبإمكانهم الاستفادة من نافذة خفض الفائدة لإعادة التفاوض مع المصارف وتحسين شروط التمويل، مع الحفاظ على سيناريوهات تحفظية في التخطيط.

والخلاصة، وفق قراءة اقتصادية تقنية أن خفض الفائدة الحالي ليس دعوة مفتوحة للمخاطرة، بل أداة محدودة الزمن لإعادة ترتيب الأولويات المالية وبناء قرارات أكثر توازنا في بيئة لا تزال شديدة التقلب.

المصدر:

الجزيرة

المصدر:

الجزيرة